HƯỚNG DẪN THUẾ THU NHẬP DOANH NGHIỆP

Mô tả ngắn

Cuốn sách Thuế thu nhập doanh nghiệp sẽ giúp bạn hiểu rõ hơn trong việc ghi nhận doanh thu, các khoản chi phí được trừ và không được trừ, nắm vững về chính sách ưu đãi thuế cho doanh nghiệpXử lý thà...- Giao hàng toàn quốc

- Được kiểm tra hàng

- Thanh toán khi nhận hàng

- Chất lượng, Uy tín

- 7 ngày đổi trả dễ dàng

- Hỗ trợ xuất hóa đơn đỏ

Giới thiệu HƯỚNG DẪN THUẾ THU NHẬP DOANH NGHIỆP

Cuốn sách Thuế thu nhập doanh nghiệp sẽ giúp bạn hiểu rõ hơn trong việc ghi nhận doanh thu, các khoản chi phí được trừ và không được trừ, nắm vững về chính sách ưu đãi thuế cho doanh nghiệp

- Xử lý thành thạo các tình huống thực tế thuế thu nhập doanh nghiệp

- Nắm rõ quy trình Thanh tra, kiểm tra thuế thu nhập doanh nghiệp và cách xử lý sau thanh kiểm tra

- Hồ sơ, chứng từ cần thiết cho việc khấu trừ thuế TNDN

- Các nhóm chi phí không được trừ khi tính thuế TNDN

- …

Cuốn sách Hướng dẫn thuế Thu nhập doanh nghiệp này không chỉ là công cụ đắc lực đưa bạn tiến gần hơn đến vị trí Chuyên gia thuế thu nhập doanh nghiệp mà còn giúp bạn thấu hiểu sâu sắc về sắc thuế đầy tiềm năng này. Thay vì chỉ truyền tải kiến thức một cách rập khuôn, cuốn sách sẽ dẫn dắt bạn đi sâu vào những vấn đề thực tế, khéo léo lồng ghép những giải pháp để bạn biết cách bảo vệ tối đa các khoản chi phí được trừ cho DN một cách hợp lý nhất.

Hiện nay vấn đề về thuế thu nhập cá nhân luôn là vấn đề rắc rối cho mọi doanh nghiệp, hiểu được vấn đề nan giải này ấn bản “Hướng dẫn thuế thu nhập doanh nghiệp” của Tacabooks ra đời được tổng hợp, biên soạn và chắt lọc toàn bộ các kiến thức liên quan tới nghĩa vụ thuế thu nhập doanh nghiệp, không chỉ dừng lại ở việc cung cấp những hướng dẫn dựa trên “con mắt, cách nhìn” của những người có nghĩa vụ nộp thuế mà còn là những gợi ý, chia sẻ nhằm giúp bạn giải quyết các tình huống trên một cách tối ưu nhất.

Với cách truyền tải dễ hiểu, logic bạn sẽ biết cách làm sao để hoàn thành một cách trọn vẹn các công việc từ khai, tính, nộp thuế TNDN, các xác định các khoản chi phí hợp lý (được trừ) và không được trừ, hiểu đúng về hồ sơ, chứng từ khấu trừ chi phí thuế liên quan đến giao dịch liên kết, chi phí dịch vụ, chi phí lãi vay tới các nguyên tắc chủ chốt khi sử dụng chính sách ưu đãi thuế suất…

Ngoài ra, cuốn sách còn đào sâu gốc rễ vấn đề vào từng khoản chi phí và quan điểm của cơ quan thuế khi loại trừ chi phí, từ đó khéo léo lồng ghép giải pháp để bạn biết cách “bảo vệ” tối đa các khoản chi phí được trừ cho DN một cách phù hợp.

Cuốn sách sẽ giúp bạn hiểu rõ hơn trong việc ghi nhận doanh thu, các khoản chi phí được trừ và khồn được trừ, nắm vững về chính sách ưu đãi thuế cho doanh nghiệp”

Cuốn sách hướng dẫn Thuế thu nhập doanh nghiệp – Tổng hợp các tình huống thực tế về tối ưu thuế cho doanh nghiệp

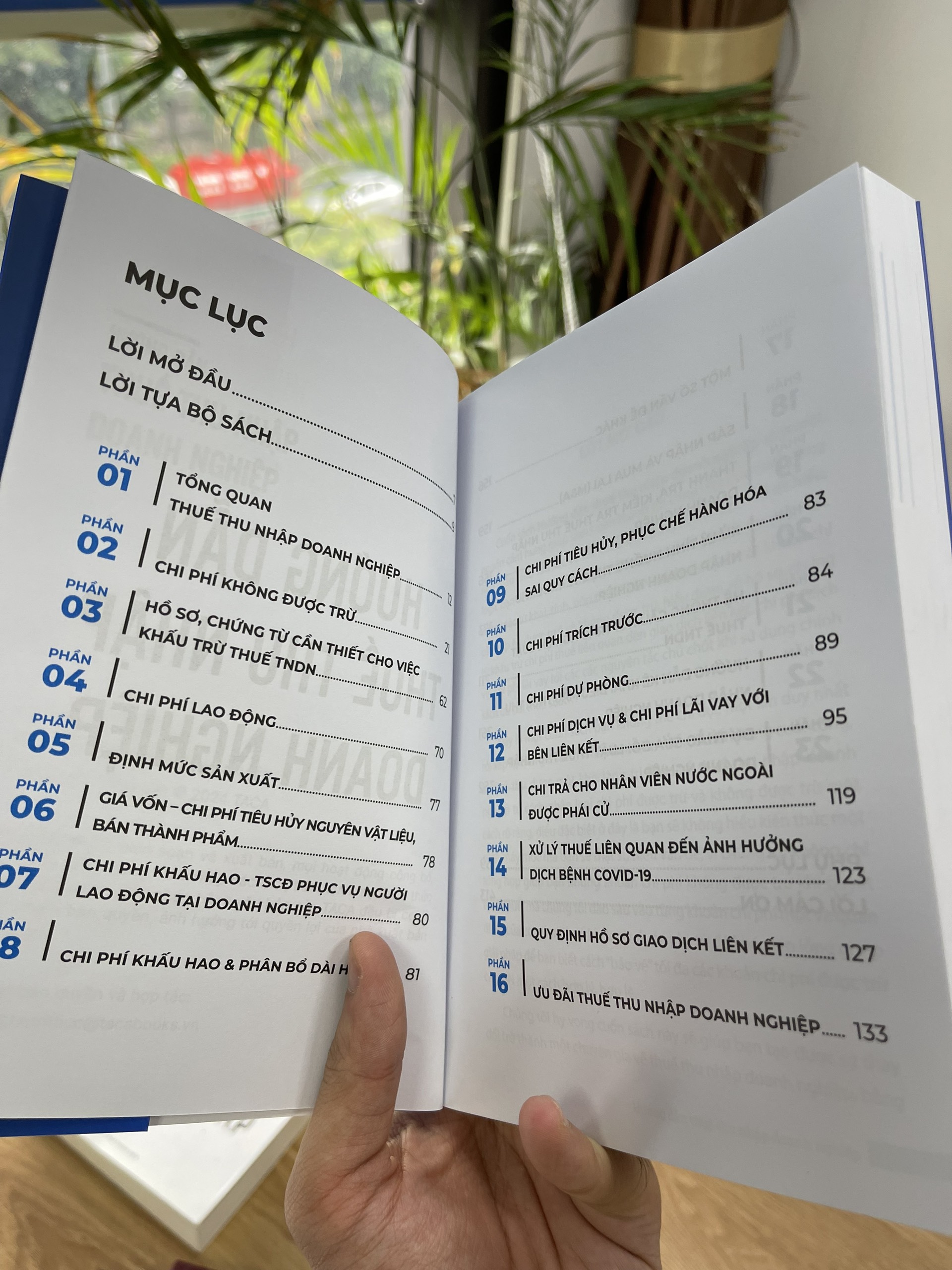

Cuốn sách này sẽ giải thích và cập nhật mới theo từng năm, mỗi phần trong cuốn sách này sẽ dẫn bạn khám phá được kho tàng tri thức về thuế thu nhập doanh nghiệp. Nội dung cuốn sách bao gồm những phần chính sau:

Phần 1: Tổng quan thuế thu nhập doanh nghiệp

- Đặc điểm thuế thu nhập doanh nghiệp

- Cơ sở pháp lý

- Nguyên tắc đối với chi phí được trừ

Phần 2: Chi phí không được trừ

- Nhóm chi phí vượt mức quy định, khống chế

- Nhóm chi phí không thỏa mãn quy định cụ thể

- Nhóm chi phí không tuân thủ

Phần 3: Hồ sơ, chứng từ cần thiết cho việc khấu trừ thuế TNDN

- Giao dịch với các bên liên kết

- Các khoản hỗ trợ cho đại lý

- Tài sản cố định

- Hàng hóa bị hư hỏng do quá trình sinh hóa tự nhiên

- Khuyến mãi và chiết khấu

- Chi phí công tác

- Chi phí lương, thưởng, phúc lợi cho người lao động

- Chi phí thanh toán bằng thẻ ngân hàng của người lao động

- Chi phí vận chuyển

- Chi phí thuê tài sản của cá nhân

- Chi phí mua hàng hóa, dịch vụ không có hóa đơn của cá nhân không kinh doanh

- Chi phí tiếp khách (không có mức trần)

- …

Phần 4: Chi phí lao động

- Xử lý thuế đối với một số tình huống chi phí lao động phổ biến trong doanh nghiệp

- Chi phí phúc lợi

- Quỹ dự phòng tiền lương

Phần 5: Định mức sản xuất

Phần 6: Giá vốn – chi phí tiêu hủy nguyên vật liệu, bán thành phẩm

Phần 7:Chi phí khấu hao – TSCĐ

Phần 8: Chi phí khấu hao và phân bổ dài hạn

Phần 9: Chi phí tiêu hủy, phục chế hàng hóa sai quy cách

Phần 10: Chi phí trích trước

- Tổng quan

- Các chi phí trích trước

Phần 11: Chi phí dự phòng

- Trích lập dự phòng giảm giá hàng tồn kho

- Dự phòng tổn thất các khoản đầu tư

- Dự phòng nợ phải thu khó đòi

- Dự phòng bảo hành sản phẩm, hàng hóa dịch vụ, công trình xây dựng

Phần 12: Chi phí dịch vụ & chi phí lãi vay với bên liên kết

- Chi phí dịch vụ

- Chi phí lãi vay

Phần 13: Chi trả cho nhân viên nước ngoài được phái cử

Phần 14: Xử lý thuế liên quan đến ảnh hưởng dịch bệnh covid

Phần 15: Quy định hồ sơ giao dịch liên kết

- Quy định chung

- Miễn lập hồ sơ giao dịch liên kết

Phần 16: Ưu đãi thuế thu nhập doanh nghiệp

- Nguyên tắc ưu đãi

- Ưu đãi đối với một số ngành nghề được ưu tiên đầu tư, khuyến khích phát triển

- Ưu đãi đối với dự án sản xuất sản phẩm công nghiệp hỗ trợ

- Ưu đãi đối với dự án mở rộng trong khu công nghiệp

- Lãi tiền gửi – Doanh nghiệp ưu đãi theo địa bàn

- Ưu đãi đối với phần mềm

- Ưu đãi đối với thu nhập khác

- Thời điểm tính ưu đãi

Phần 17: Một số vấn đề khác

- Điều chỉnh tăng/giảm chi phí không cùng kỳ

- Chuyển nhượng vốn

Phần 18: Sáp nhập và mua lại (M&A)

- Định nghĩa

- Các vấn đề cần lưu ý

- Quy trình chung

- Thẩm định chuyên sâu

- Cấu trúc sở hữu

- Chuyển nhượng vốn gián tiếp

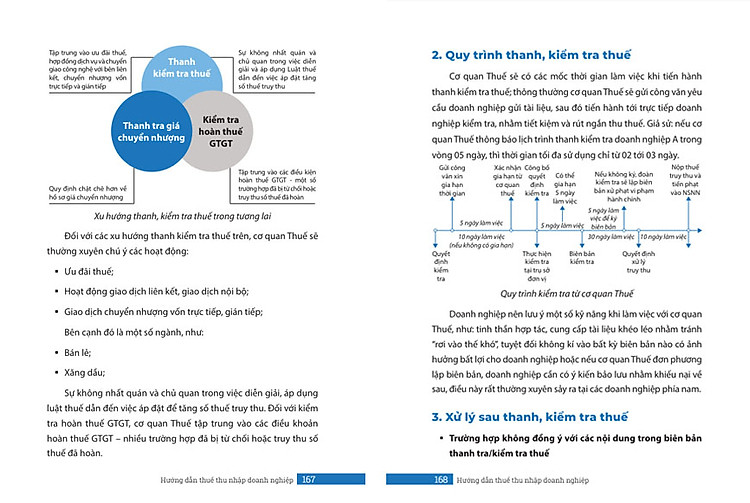

Phần 19: Thanh tra, kiểm tra thuế thu nhập doanh nghiệp

- Xu hướng

- Quy trình thanh tra, kiểm tra thuế

- Xử lý sau thanh kiểm tra thuế

- Doanh nghiệp chuẩn bị trước khi cơ quan Thuế tiến hành thanh, kiểm tra thuế

Sách hướng dẫn thuế thu nhập doanh nghiệp sẽ hướng dẫn xử lý các tình huống thực tế nhất về sắc thuế này

Phần 20: Xử lý tình huống thực tế thuế thu nhập doanh nghiệp

- Khoản chi (có và không có hóa đơn) cho người lao động

- Ảnh hưởng về việc chấp thuận thuế thu nhập doanh nghiệp tối thiểu 15% của OECD?

- Doanh nghiệp mua bảo hiểm cho người lao động tại hợp đồng bảo hiểm có bao gồm cả lợi ích cho thân nhân/người phụ thuộc của người lao động, lúc này doanh nghiệp có được khấu trừ hay không?

- Năm 2021 doanh nghiệp được ưu đãi miễn thuế TNDN. Tại Phụ lục 03-3A/TNDN

- Doanh nghiệp đã quyết toán nhưng chưa trích lập dự phòng hàng tồn kho, nợ thu khó đòi cần lưu ý những gì?

- Ưu đãi thuế thu nhập doanh nghiệp (TNDN) đối với dự án đầu tư tại vùng nông thôn sử dụng từ 500 lao động trở lên được áp dụng như thế nào?

- Năm 2021, cơ quan Thuế ra quy định truy thu quyền thuê đất, vậy chi phí những năm trước có được hạch toán không?

- Người nộp thuế phải thực hiện phân bổ thuế TNDN trong những trường hợp nào?

- Doanh nghiệp phát sinh thu nhập từ chuyển nhượng BĐS cần thực hiện quyết toán thuế TNDN theo Thông tư 80/2021/TT-BTC như thế nào?

- …

Phần 21: Hệ thống câu hỏi trắc nghiệm luật thuế TNDN

Hệ thống 100 câu hỏi trắc nghiệm để bạn thành thạo với thuế thu nhập doanh nghiệp

Hy vọng cuốn sách này sẽ là tài liệu hữu ích giúp bạn trở thành một chuyên gia thực thụ về thuế thu nhập doanh nghiệp trong tương lai.

Giá sản phẩm trên Tiki đã bao gồm thuế theo luật hiện hành. Bên cạnh đó, tuỳ vào loại sản phẩm, hình thức và địa chỉ giao hàng mà có thể phát sinh thêm chi phí khác như phí vận chuyển, phụ phí hàng cồng kềnh, thuế nhập khẩu (đối với đơn hàng giao từ nước ngoài có giá trị trên 1 triệu đồng).....

Giá LOBO

Thông tin chi tiết

| Công ty phát hành | NXB Thế Giới |

|---|---|

| Kích thước | Dài x Rộng x Cao = 20,5 x 14,5 x 2 cmĐường kính = 25 cm |

| Loại bìa | Bìa mềm |

| Số trang | 415 |

| Nhà xuất bản | Nhà Xuất Bản Thế Giới |

| SKU | 4837988291439 |